企業型確定拠出年金の運用をするならどんな商品がいい?

「会社に確定拠出年金制度があるけど、運用の仕方がわからない」という方も多いのではないのではないでしょうか。

今回は企業型確定拠出年金の運用種類もついてご紹介し、選ぶポイントについても解説します。

目次

①確定拠出年金で用意されている運用商品について

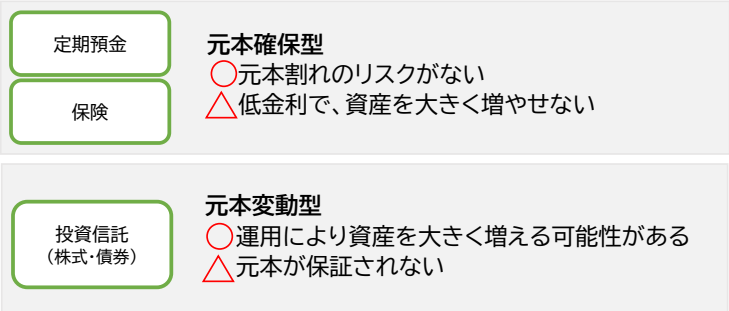

確定拠出年金で用意されている運用商品は大きく分けて2種類あります。

・元本保証型・・・積み立てた元本が保証されている金融商品

・元本変動型・・・積み立てた元本が運用状況により変動する金融商品

それぞれのメリット・デメリットについて説明します。

元本保証型

定期預金や保険などの商品が挙げられます。

メリット

- 投資した元本が保証されるため、市場が不安定な時でも資産の安全性が高まる

- 株式がその他の変動型の投資に比べてリスクが低い

デメリット

- 元本が保証されている代わりに得られる利益が少ない。市場が良好な場合でも高いリターンを期待するのが難しい

- しばしば高い手数料や管理コストがかかる場合がある

元本変動型

株式などの投資信託などが挙げられます。

メリット

- 市場が好調な場合、高いリターンを得られる可能性がある

- 株式、不動産などの多様な投資先を選択することができる

デメリット

- 市場の変動に直接影響されるため元本割れのリスクもある

- 資産運用は自己責任となるため、損失が出たとしても補償はない

次ではそれぞれの商品の例について説明をしていきます。

元本保証型の商品について

元本保証型の主な商品は預金と保険の2つです。

定期預金

定期預金は金融機関に預ける金額と期間を設定し、満期を迎えたときに元本と利息を受け取ることができます。元本割れがないということが定期預金の大きなメリットです。

利率が普通預金よりも高く設定されていますが、多くの金融期間では、0.01%とかなり利率が低いため、最終的に得られる利息もそこまで大きいものではありません。

定期預金は資産を増やすという目的ではなく、貯蓄のための仕組みと考えた方が良いでしょう。

利率保証型積立生命保険

長期間にわたって保険料を積み立て、保険料払込期間が終了後に解約し解約返戻金を受け取る保険です。契約時に定められた固定利率で資産が成長することが保証されています。

生命保険の要素もしっかりと含まれており、万が一の場合に保険金が支払われるという保障もあります。ただし、利率が契約時に固定されるため、市場の利率が上昇してもその利益を受けられないというデメリットもあります。

元本変動型(投資信託)

元本変動型の商品は以下のように設定されていることが多いです。

| 元本変動型商品 | 国内・海外・内外株式(パッシブ) |

|---|---|

| 国内・海外・内外株式(アクティブ) | |

| 国内・海外・内外債券(パッシブ) | |

| 国内・海外・内外債券 (アクティブ) | |

| 国内・海外・内外不動産(パッシブ) | |

| 国内・海外・内外不動産(アクティブ) | |

| ターゲット型 | |

| バランス型 | |

| その他 |

それぞれをどのように選択していくか次に説明します。

投資信託を選ぶポイント

投資対象

まずは選ぶポイントとして、何を対象に運用されているのかを確認する必要があります。

対象となる資産は以下のようなものがあります。

| 投資対象 | 商品説明 | |

|---|---|---|

| 株式投資 | 国内 | 日本国内の証券取引所に上場している企業の株式海外の株式投資と異なり為替リスクが少ない |

| 海外 | 外国企業が発行し、主に海外の証券取引所に上場している株式 成長国の株式だと高配当が見込めるが、為替レートの影響を受ける | |

| 債券 | 国内 | 国や公共団体、企業が資金調達の為に発行する有価証券。 他の投資商品などにくらべて安全性が高いと言えます。 |

| 海外 | 発行体:発行市場・通貨のうちいずれかが海外の債券。 海外債券は高金利で高い利回りが狙えるのが特徴です。 | |

| 不動産投資信託 | 多くの投資家から調達した資金を不動産津市する金融商品の一種。 低予算で複数の不動産に投資でき、運用をプロにお任せできる。 | |

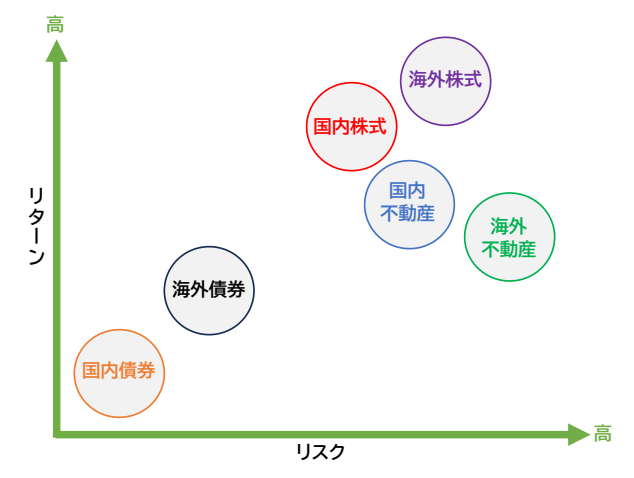

何を対象に投資するかによってリスクとリターンも変動します。以下グラフには主な投資対象のリスクとリターンを示しております。

期間:2013年1月末~2023年1月末(出所)ブルームバーグのデータを基に野村アセットマネジメントが作成したものを参考

一般的には異なる投資対象で少額ずつ分散投資をすることでリスクの回避が期待できます。例えば国内株式と外国債券を組み合わせるなどです。

運用方針

運用方針には主に次の2種類が挙げられます。

パッシブ型(インデックス型)

市場平均値を示す指標である「ベンチマーク」の動きに連動した値動きを目指すのが「パッシブ(インデックス)型」です。

ニュースや新聞でTOPIX(東証株価指数)の値動きをチェックしていれば、その投資信託の値動きもだんだんつかめてくるでしょう。

アクティブ型

ベンチマーク(参考指標)を上まわる成績を狙うのが「アクティブ型」です。高い成績を狙うことでより多くのリターンを期待できますが、その反面リスクも高めになると予想されます。

元本保証型・元本変動型どちらを選ぶのが良い?

多くの人が元本保証型を選ぶ傾向が多い企業型確定拠出年金ですが、長期的な運用が前提の企業型確定拠出年金は元本変動型で運用した方がメリットを得られる可能性が大きいです。

その理由は以下の通りです。

元本保証型ではインフレリスクに対応できないから

企業型に限らず、確定拠出年金は老後の資産を準備するための制度です。そのため現在のお金の価値が10年後、20年後に下がってしまうという可能性を考えておかなければなりません。

元本保証型商品である預金や保険はインフレに弱い商品です現在の金利はゼロに近く、この水準が続いた場合は、将来の受取額は積立額とほぼ同額になります。

もし仮に確定拠出年金で定期預金や保険だけで運用して、利率以上のインフレが起こった場合、将来の資産価値が減ってしまう可能性があります。

それに対して、元本変動型商品である株式、不動産はインフレに強い商品です。

もちろん、元本は変動するものなので、リスクはありますが、モノの価値が上がれば商品や不動産の値段も上がり、株式は商品の価格を上げて利益を得ることができます。

リスクある商品の運用に適している

確定拠出年金の運用は、毎月一定の掛金で同じ金融商品を買い続け、積立を行います。同じ投資金額で毎回価格が違うものを買い付けるため、値下がり時には多くの数量を買う事ができます。

評価額=単価×数量のため、数量を増やすことは資産全体を増やすことに有利となります。

長期間運用を続ける確定拠出年金は、あまり値動きのしない金融商品よりも値動きの激しい商品のほうが、リスクを分散しながら資産を増やしていく可能性が大きくなります。

運用中の利益は非課税

確定拠出年金は、運用中の利益には課税がされないというメリットがあります。元本変動型の方が運用益が大きくなる分、非課税の利益が大きくなります。

まとめ

企業型確定拠出年金の商品は主に「元本保証型」と「元本変動型」の2種類に分けられます。

「元本確保型」は、元本割れのリスクが低いものの、資産が大きく増える可能性も低い商品です。

一方「元本変動型」は、運用成果によって資産を増額させる可能性を含んでいますが、元本割れする可能性もある商品です。

どちらの商品にもメリット・デメリットが存在します。それぞれの特性を理解して自身に合う商品をバランスよく選択するのが重要です。